Étude de Coinhouse: l’impact de la crise sur l’écosystème des cryptomonnaies

Coinhouse vient de sortir une étude intitulée “L’impact d’une crise sanitaire et économique sur l’écosystème crypto“.

Alors que la planète entière vit depuis quelques mois une crise sanitaire, la crise économique est elle aussi en train de s’accentuer chaque jour.

“Entre Quantitative Easings des banques centrales et plans de relance des États sur fond de dette publique abyssale, une crise de confiance sur la solidité globale du système et des monnaies étatiques” indiquent les auteurs de l’études.

Au moment d’écrire ces lignes, la valeur du baril de pétrole coté à New York WTI pour livraison en mai 2020 est passé sous la barre fatidique du zéro dollar. Le baril de 159 litres qui s’échangeait encore à 60 dollars au début de l’année a fait un tour du côté des chiffres négatifs avec un “joli” -37,63 dollars.

Avant que le krach boursier de mars 2020 ne mette à mal toutes les économies mondiales en pleine pandémie de Covid-19, beaucoup voyaient les cryptomonnaies, et Bitcoin en tête, comme des valeurs refuges capables d’encaisser les chocs pendant pendant que la finance traditionnelle se faisait rentrer dedans. Mais les investisseurs ont vendu en masse leurs actifs liquides et le Bitcoin n’as pas été épargné. À travers ce livre blanc, Coinhouse essaye de répondre à la question suivante: Bitcoin a-t-il pour autant manqué son examen de valeur refuge?

Voici les faits saillants de cette études:

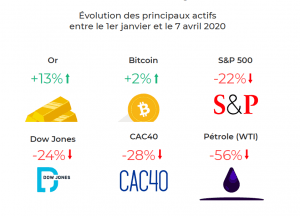

Seul l’or, perçu comme la valeur refuge de référence, réalise une meilleure performance que Bitcoin depuis le début de l’année 2020.

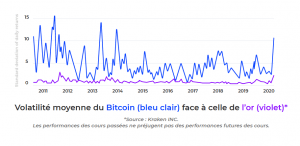

Pour le moment, si on le compare à l’or, la volatilité moyenne du Bitcoin est encore assez grande.

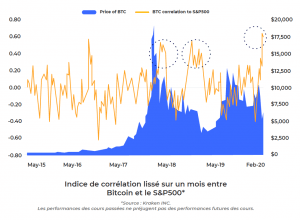

En ce qui concerne la corrélation entre Bitcoin et d’autres actifs comme les indices boursiers, l’arrivée des produits dérivés, instaurés par les institutionnels depuis 2017, sont une hypothèse pour l’expliquer. Selon l’étude, ce lien existe à en croire l’indice qui calcule la corrélation moyenne sur un mois entre Bitcoin et l’indice phare américain S&P500. “Depuis la crise du COVID-19, l’indice de corrélation entre Bitcoin et le S&P500 a atteint un plus haut historique. Les mouvements de prix observés pendant le mois de mars 2020 ne mentent pas : quand les indices boursiers baissent, Bitcoin baisse également”.

Une crise sanitaire qui bouscule tous les actifs

Selon l’étude, la situation sanitaire actuelle influe sur toutes les classes d’actifs, y compris Bitcoin. “Tant que la courbe des nouveaux cas de COVID-19 dans le monde n’aura pas montré de signes de fléchissement, nous resterons dans une période d’inquiétude et d’incertitude très forte à court-terme”.

Les conséquences de l’argent hélicoptère

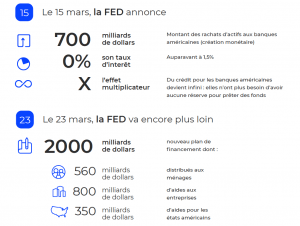

L’étude met également en lumière la politique de la plupart des États et des banques centrales qui ont choisi d’injecter des quantités d’argent phénoménales pour éviter la panne sèche de l’économie mondiale.

Selon l’Observatoire français des conjonctures économiques (OFCE) cité par l’étude, les conséquences de la Covid-19 sont très réelles, notamment sur l’économie française avec 18% de baisse de consommation des ménages par mois de confinement et 60 milliards de perte de richesse pendant la même période. “Avec ce choc considérable, la maîtrise des déficits publics paraît sérieusement compromis. Une crise de confiance pourrait donc découler de cette situation.”

En appliquant cette politique d’argent hélicoptère, on assiste à un appauvrissement généralisé, “un appauvrissement qui pourrait se ressentir à travers la monnaie, par un phénomène de perte de pouvoir d’achat généralisé”.

Et c’est là que Bitcoin prend tout son sens…

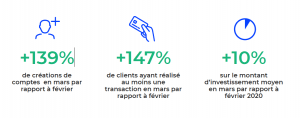

À la veille du halving (la division monétaire par deux de Bitcoin qui se produira autour du 12 mai 2020), Coinhouse, qui est également une plateforme d’échange de cryptomonnaie réglementée, a “observé un net regain d’intérêt pour les cryptoactifs depuis la chute des prix de début mars 2020”.

Selon l’étude Coinhouse, depuis mars, la grande majorité des plateformes de cryptomonnaies dans le monde voient en moyenne:

- La quantité des dépôts en cash ou en cryptos multipliée par 5;

- Un doublement des inscriptions;

- Un volume d’échange multiplié par 6.

Par ailleurs, une étude menée par Finder fin 2019 sur 2 000 américains démontre que la première intention qui mène à l’achat de crypto-actifs est celle de l’investissement.

Savoir être patient

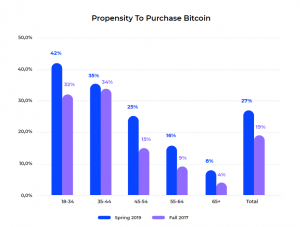

Pour les auteurs de l’étude, “une fois la crise sanitaire passée, plus les années passeront et plus les potentiels investisseurs dans les actifs numériques seront nombreux. Une autre étude de Blockchain Capital menée aux États-Unis met en évidence que les Millenials et la génération X ont une opinion de Bitcoin bien plus favorable à celle des générations plus anciennes. Plus de 40% des 18-34 ans étaient prêts à acheter du Bitcoin en 2019. Un chiffre bien plus élevé qu’en 2017 et qui met, une fois encore, l’accent sur la différence de perception en fonction de l’âge”

La conclusion de cette étude est positive: “En dépit de la crise que nous traversons actuellement, les statistiques récentes montrent que le temps joue en faveur du secteur des crypto-actifs, les nouvelles générations y accordant un intérêt non négligeable’.

Cliquez ici pour recevoir l’étude au complet.

_________________________________

Suivez nos liens d’affiliés:

Pour acheter des cryptomonnaies; Zone SEPA Europe et citoyens français:

Pour acheter des cryptomonnaies au Canada:

- Sur BitBuy

- Sur Bull Bitcoin

- Sur Coinberry

Pour générer des intérêts grâce à vos bitcoins:

- Sur BlockFi

Pour sécuriser vos cryptomonnaies:

Pour accumuler des cryptos en jouant:

________________