L’indicateur clé de la rentabilité du Bitcoin devient baissier : quelle signification pour le cours du BTC ?

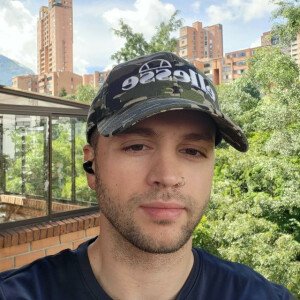

Un indicateur clé de la rentabilité du marché du Bitcoin vient de devenir négatif, ce qui est un signe baissier selon certains analystes. À la suite de la dernière baisse du cours du Bitcoin dans la zone des 22 000 $, la moyenne mobile simple sur 30 jours de la moyenne du SOPR (Spent Output Profit Ratio), appelée aussi aSOPR est récemment tombée en dessous de 1, comme le montre le graphique ci-dessous présenté par la société d’analyse de données cryptos Glassnode.

Cela signifie que le marché du Bitcoin réalise désormais, en moyenne, des pertes dans les dépenses en chaîne, explique Glassnode. La société de données cryptos affirme que lorsque l’aSOPR est supérieur à 1, cela correspond généralement à la fois sur un afflux de demande plus sain (pour absorber les prises de bénéfices) et à une opinion plus constructive de l’actif.

L’aSOPR ne considère que le rapport profit /perte sur la base de la production dépensée et non du nombre de pièces détenues, ce qui signifie qu’il accorde un poids égal aux baleines (les gros investisseurs) qu’aux petits investisseurs, ce qui, selon Glassnode, signifie qu’il fournit une “vue de la plus large section transversale du marché”. Glassnode utilise une moyenne mobile simple sur 30 jours lors de l’examen de cet indicateur afin de fournir un signal de marché plus lent, mais plus significatif.

Un autre indicateur clé de rentabilité pourrait également devenir bientôt négatif

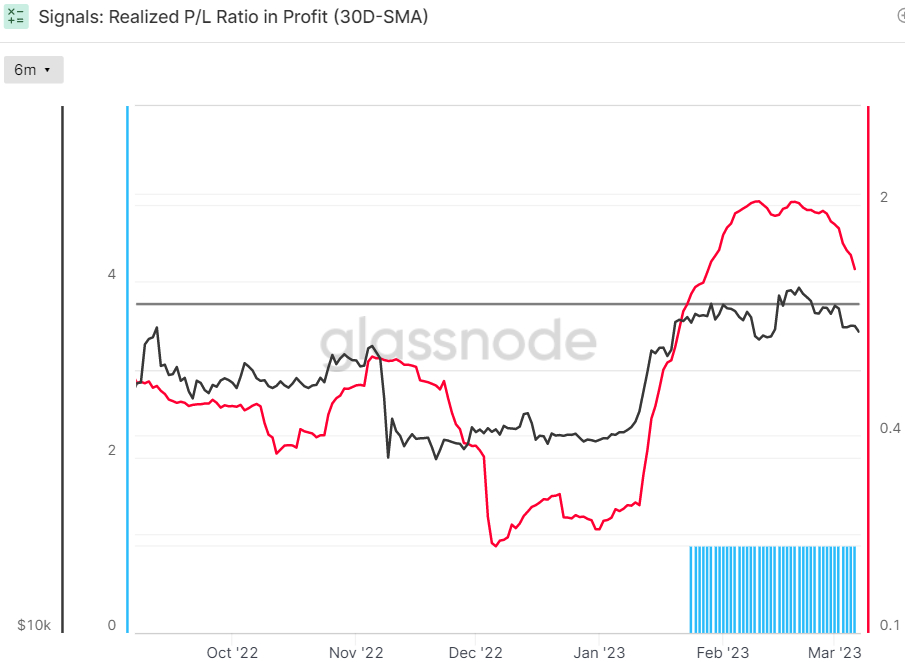

Si la baisse du prix du Bitcoin se prolonge dans les jours et les semaines à venir, comme beaucoup craignent maintenant qu’il y ait une probabilité à la suite de la rupture du support technique clé et de la dernière annonce agressive du président de la Fed, Jerome Powell, alors un autre indicateur clé de rentabilité sur le marché du Bitcoin deviendra probablement également négatif.

La moyenne mobile simple sur 30 jours du ratio de profits et pertes réalisés (P/L) de Glassnode a chuté ces derniers jours et si la pente actuelle se maintient, il pourrait tomber en dessous de 1,0 un peu plus tard dans la semaine. Lorsque le ratio P/L est supérieur à 1,0, cela “signifie que le marché réalise désormais une plus grande proportion de bénéfices libellés en USD que de pertes”, explique Glassnode.

“Contrairement au modèle aSOPR précédent, cet indicateur représente le total des profits/pertes réalisés”, poursuit Glassnode, avant d’ajouter que cela signifie que “les grands acteurs (comme les baleines) auront une plus grande influence que les plus petits “.

Un tableau de bord de moins en moins haussier

Si le ratio P / L réalisé devait rejoindre l’aSOPR en tombant en dessous de 1,0, cela signifierait que seuls cinq des huit indicateurs en chaîne et techniques suivis par les analystes de Glassnode dans leur tableau de bord “Recovering From a Bitcoin Bear (Rétablissement d’un Bitcoin baissier)” signaleraient toujours un signe haussier.

Pour récapituler, le tableau de bord suit huit indicateurs pour déterminer si le Bitcoin se négocie au-dessus des modèles de tarification clés, si la dynamique d’utilisation du réseau augmente ou non, si la rentabilité du marché revient et si l’équilibre de la richesse Bitcoin libellée en USD favorise les détenteurs à long terme.

Lorsque tous les huit clignotent au vert, cela a toujours été un signe haussier fort pour le marché du Bitcoin. Mais, au milieu des récentes difficultés du marché du Bitcoin, alors que le recul par rapport aux récents sommets de 25 000 $ se prolonge, le tableau de bord continue de ne pas envoyer de signal haussier convaincant.

Au milieu des vents contraires en cours, les investisseurs à la hausse en Bitcoin devraient probablement tempérer leur optimisme quant aux perspectives à court terme de la crypto-monnaie. Oui, il y a beaucoup de signes que le marché baissier de 2022 est maintenant terminé, étant donné que les conditions sont devenues excessivement survendues en novembre et décembre derniers. Mais, il est toutefois probablement trop tôt pour appeler à un retour à court terme vers les sommets de 2022 dans une zone haute aux alentours des 48 000 $.