Bpifrance : “80 millions d’euros ont été injectés dans les projets blockchain”

Avec près de 80 millions d’euros injectés en cinq ans dans les projets cryptos, comme l’annonce Cryptonews aujourd’hui, la Banque publique d’investissement (Bpifrance) est un acteur incontournable de l’écosystème blockchain en France. Ivan de Lastours, en charge des sujets web3 à la BPI, fait le point sur l’état du secteur en cette période de “bear-market” difficile pour les entreprises.

A quel titre Bpifrance est-elle impliquée dans l’écosystème crypto ?

Nous sommes à la fois une banque et une société privée avec des actionnaires publiques (la Caisse des Dépôts et l’Agence des participations de l’Etat). Nous avons donc des missions importantes dont le soutien à l’innovation. Dans ce cadre, l’univers de la blockchain et des cryptomonnaies est intégré, et nous utilisons tous les outils à notre disposition pour soutenir cet écosystème.

Depuis quand ?

Depuis environ cinq ans.

Quels montants ont été injectés dans l’écosystème crypto en France ?

Nous avons injecté environ 80 millions d’euros dans l’écosystème, de diverses manières : 30 millions d’euros financés, 10 millions d’euros investis, et 40 millions d’euros déployés via les fonds de fonds. Il nous reste encore 60 millions d’euros à déployer.

Pour quels types d’aides ?

Nous avons trois types de soutien. Le premier pilier, c’est le financement, où nous proposons des subventions, des prêts, des avances remboursables, des concours innovation et d’autres financements deeptech. Il peut y avoir des éléments spécifiques à la crypto, par exemple si l’entreprise doit apporter des analyses juridiques sur le fait d’être ou pas Prestataire de services sur actifs numériques (Psan). On peut aussi procéder à des analyses techniques, effectuer des audits de smart contracts par exemple.

Ensuite nous avons un pôle de soutien à l’investissement en capital, c’est un fonds de capital-risque classique. Ce sont par exemple nos équipes de “FrenchTouch” (Industries culturelles et créatives) qui ont investi dans Arianee.

Enfin, troisième pilier, c’est le fonds de fonds, où nous investissons dans des fonds VC. On a investi dans le fonds crypto de White Star Capital ou le fonds Ledger Cathay, avec l’idée de faire émerger des équipes françaises. Ou, si les fonds ne sont pas en France, qu’ils investissent sur le territoire national.

Au niveau comptable, le financement d’entreprises cryptos a-t-il des particularités?

Oui. En droit comptable français, par exemple, les levées de fonds en token sont considérées comme du chiffre d’affaires constaté d’avance, et non comme des fonds propres. On ne peut donc pas financer sans rien. Il nous faut toujours une caution extérieure, comme un co-financeur, ou un certain montant de fonds propres, car sinon c’est considéré comme de la subvention déguisée par la règlementation européenne.

Mais si le projet n’a pas de fonds propres, nous avons BPI Création peut le mettre en relation avec des réseaux de “business angels” ou d’aide à la création (Réseau Entreprendre, Wilco…).

Bpifrance acheté des tokens directement sur le marché récemment, pourquoi et pour quels objectifs ?

Nous voulions voir si nous avions le droit. Pour rappel, nous sommes triplement régulés : par l’Autorité des marchés financiers (AMF) en tant que société de gestion, par l’Autorité de contrôle prudentiel et de résolution (ACPR) en tant que banque, et par la Banque centrale européenne (BCE) en tant que banque ayant un aspect systémique.

On verra ce qu’on fait par la suite. Peut-on les staker ? Peut-on les mettre en collatéral ? On s’est aperçu que beaucoup de deals se faisaient uniquement en token, et nous n’avions pas d’éléments pour manipuler ces instruments. Il fallait qu’on soit sûrs de bien évaluer les risques liés à ces sous-jacents.

Combien d’entreprises composent l’écosystème crypto français aujourd’hui?

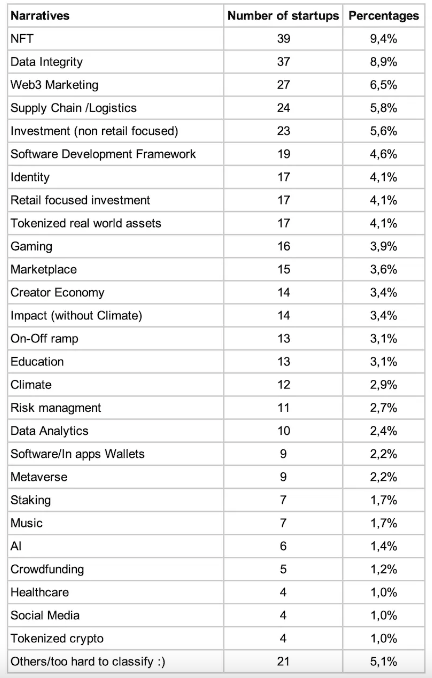

Nous avons recensé 420 entreprises dans le secteur blockchain crypto au sens large, et nous en avons financé 170 (40%, ndlr). C’est une très bonne couverture du secteur, même s’il est toujours possible de faire plus. On travaille avec 145 sous-narratives, comme les NFT, le gaming, les wallets custodial, non-custodial, les services financiers etc. On les considère toutes.

Près de 10% des startups sont dans la narratives NFT, ce qui est assez normal puisque nous sommes une nation artistique et créative, les grandes maisons d’art et les marques de luxe. Puis viennent les données, le web3 marketing, qui sont aussi développées. Mais on finance aussi des thématiques sous-financées, comme blockchain et santé (Meditect).

Et en terme d’emplois ?

Cela représente entre 3 000 et 5 000 emplois. Ce n’est pas rien.

Quel constat faites-vous de la situation de marché actuelle ?

C’est difficile, c’est le bear-market. Il y a des entreprises qui tirent la langue. On peut prendre des risques aux côtés des entrepreneurs, mais nous ne sommes pas là pour sauver des entreprises déjà condamnées. On ne pourra pas sauver tout le monde.

Etes-vous plus sollicités qu’en bullrun ?

On est une banque omni-cycle, mais c’est vrai que nous sommes très sollicités. Pourquoi? Parce que nous pouvons faire des financements que les banques classiques ne peuvent pas faire. Et parce que les trésoreries des boîtes sont tendues, et les levées de fonds plus compliquées en bear-market.

Bpifrance a son mot à dire sur les sujets de régulation (PSAN, MiCa, DAC8…) ?

Oui, on participe à des consultations. Nous avons reçu l’AMF, l’ACPR, nous avons répondu aux consultations du premier package de MiCa. Nous sommes aussi membre de l’Adan, et on aime bien donner le point de vue d’une banque qui soutient l’innovation, sur ce qui peut faire peur. Cela nous oblige à avoir une honnêteté intellectuelle et une justesse sur ces sujets.

Le premier agrément Psan a été délivré à une banque (Société Générale – Forge), est-ce que cela laisse présager la même chose pour d’autres banques ?

Oui, bien sûr, plusieurs banques se posent la question. MiCa doit mettre tout le monde à niveau. Mais il y a une subtilité : si une entreprise est déjà régulée MIFID 2, il lui suffit juste d’informer le régulateur pour être PSAN. Certaines pourraient donc faire des arbitrages et attendre MiCa pour demander des licences CASP (pour Crypto-assets Service Provider). Pour les acteurs des services financiers déjà régulés MIFID 2, la question peut se poser.

Et pour des exchanges cryptos par exemple ?

Eux, devront soit passer par la case agrément PSAN avant MiCa, et faire jouer la “clause de grand-père” (clause d’antériorité), soit attendre la mise en application de MiCa pour obtenir la licence CASP.

Sur le même sujet :

- L’adoption des cryptomonnaies en France

- Le Parlement européen vote largement en faveur de cette nouvelle règle sur les cryptomonnaies

- Le régulateur français modifie la réglementation crypto pour la rendre compatible MiCA